Основы паритета пут-колл: как использовать соотношение опционов для выгодной торговли

Паритет пут-колл — фундаментальный принцип ценообразования европейских опционов, раскрывающий взаимосвязь цен на опционы пут и колл с одинаковыми страйком и датой истечения. Узнайте, как применять этот закон для поиска возможностей арбитража и управления рисками.

Гордон Скотт — опытный инвестор и технический аналитик с более чем 20-летним стажем, обладатель сертификата Chartered Market Technician (CMT).

Что такое паритет пут-колл?

Паритет пут-колл — это ключевой принцип в теории ценообразования опционов, который устанавливает равновесие между ценами европейских опционов пут и колл с одинаковым базовым активом, страйк-ценой и сроком экспирации. Согласно этому принципу, цена колл-опциона подразумевает справедливую стоимость соответствующего пут-опциона и наоборот.

Если рыночные цены отклоняются от этого соотношения, это сигнализирует о нарушении ценового баланса, что опытные трейдеры могут использовать для получения безрисковой прибыли. В современных условиях такие ситуации возникают редко благодаря алгоритмической торговле.

Основные моменты

- Паритет пут-колл применим только к европейским опционам, которые могут быть исполнены только в дату истечения.

- Различия в цене пут и колл опционов, не соответствующие уравнению паритета, создают арбитражные возможности.

- Реальные рыночные факторы, такие как комиссии, налоги и дивиденды, могут вызывать небольшие отклонения от теоретических значений.

Как работает паритет пут-колл?

Паритет пут-колл утверждает, что портфель, состоящий из длинной позиции по колл-опциону и короткой позиции по пут-опциону (или наоборот) с одинаковым страйком и сроком экспирации, должен иметь стоимость, эквивалентную владению одним активом или форвардным контрактом с соответствующим страйком и сроком.

Уравнение паритета выглядит так:

C + PV(x) = P + S

где:

- C — цена европейского колл-опциона;

- PV(x) — приведённая стоимость страйк-цены, дисконтированная по безрисковой ставке;

- P — цена европейского пут-опциона;

- S — текущая рыночная цена базового актива.

Этот принцип впервые подробно описал экономист Ханс Р. Столл в 1969 году в статье "Связь цен пут- и колл-опционов".

При соблюдении уравнения рынок опционов находится в равновесии, и арбитражные возможности отсутствуют. В противном случае трейдеры могут купить недооценённый и продать переоценённый опцион, обеспечив себе безрисковую прибыль.

Паритет пут-колл является важнейшим инструментом для маркет-мейкеров и трейдеров при оценке справедливой стоимости опционов и выявлении рыночных несоответствий.

Однако реальные торговые издержки и другие факторы могут слегка искажать эту теорию, особенно в периоды высокой волатильности.

Пример применения паритета пут-колл

Предположим, у нас есть следующие данные по акциям XYZ и опционам с шестимесячным сроком и страйком $55:

- Текущая цена акции (S): 50 USD

- Страйк (x): 55 USD

- Приведённая стоимость страйка (PV): 54,46 USD

- Цена колл-опциона (C): 3,00 USD

- Цена пут-опциона (P): неизвестна

Подставим в формулу:

3,00 + 54,46 = P + 50

57,46 - 50 = P

7,46 = P

Таким образом, справедливая цена пут-опциона по данным условиям — 7,46 USD. Если рыночная цена совпадает, паритет сохраняется.

Что происходит при несоответствии цен?

Если цена пут-опциона вдруг поднимается до 8,00 USD, уравнение уже не выполняется:

3,00 + 54,46 ≠ 8,00 + 50

57,46 ≠ 58,00

Это означает, что пут-опцион переоценён. Арбитраж можно провести, продав пут по 8, купив колл за 3 и открыв короткую позицию по акции за 50 — мгновенный денежный приток составит 5 USD. По истечении срока прибыль составит гарантированные 0,54 USD без риска.

Паритет пут-колл и арбитраж

Отклонения в балансе цен пут и колл создают возможности для арбитража — продажи переоценённого и покупки недооценённого инструмента одновременно. Однако на практике такие ситуации быстро устраняются рыночными механизмами, а реализация арбитража требует значительного капитала и учёта издержек.

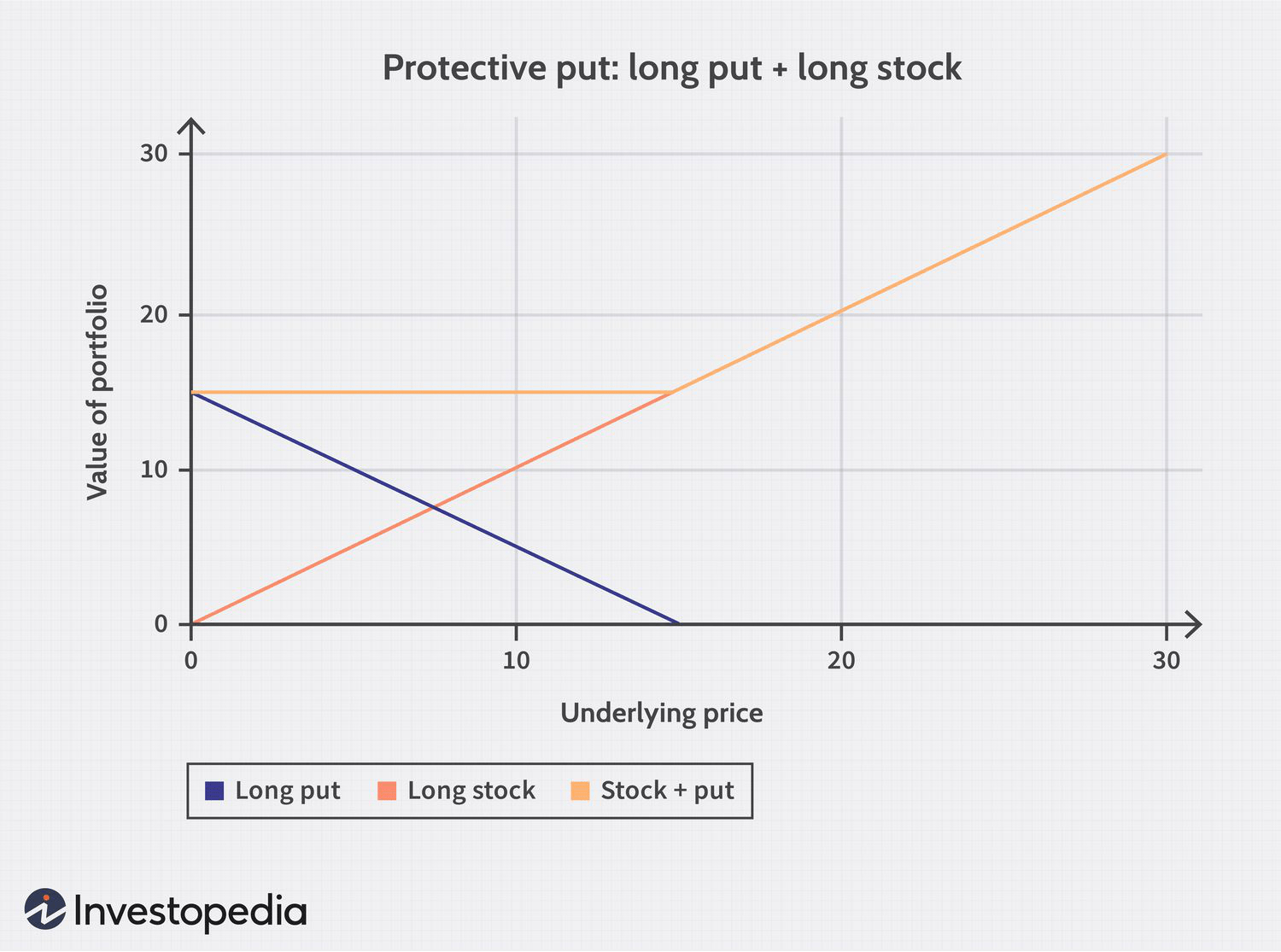

На графике видно, что стоимость портфеля, состоящего из пут и колл опционов, подчиняется уравнению паритета. В идеальном рынке цены строго следуют этому принципу.

Рассмотрим гипотетический пример с акциями TCKR, торгующимися по 10 USD и опционами с годичным сроком и страйком 15 USD. Без учёта комиссий и дивидендов:

C + (15 / 1.04) = P + 10

4,42 = P - C

Если пут-опционы торгуются по 12 USD, а колл — по 7 USD, наблюдается нарушение паритета:

7 + 14,42 < 12 + 10

21,42 < 22

Защитный пут

Защитный пут — это стратегия, состоящая из длинной позиции в акции и покупки пут-опциона, которая ограничивает возможные убытки при падении цены актива.

Фидуциарный колл

Фидуциарный колл — инвестиционная стратегия, объединяющая покупку колл-опциона и вложение средств в безрисковый актив (например, облигации), обеспечивающая возможность исполнения опциона в дату экспирации.

В нашем примере с TCKR при безрисковой ставке 5% приведённая стоимость страйка 15 USD рассчитывается как:

PV = 15 / (1 + 0.05)^1 = 14,29 USD

Инвестор удерживает колл-опцион и 14,29 USD в наличных. При цене акции выше 15 USD он реализует опцион, при цене ниже — сохраняет деньги.

Можно ли применять паритет для американских опционов?

Паритет пут-колл наиболее точно соблюдается для европейских опционов, которые исполняются только в дату истечения. Американские опционы допускают досрочное исполнение, что требует учета дивидендов и премии за раннее исполнение, усложняя применение классического уравнения.

Тем не менее, фундаментальная идея взаимосвязи пут и колл опционов сохраняет свою актуальность и для американских опционов с учетом соответствующих корректировок.

Влияние дивидендов и процентных ставок

Дивиденды снижают стоимость колл-опционов и повышают стоимость пут-опционов, так как акции теряют часть стоимости при выплате дивидендов. Повышение процентных ставок обычно увеличивает стоимость колл-опционов и уменьшает стоимость пут-опционов из-за изменения стоимости удержания актива.

Как формируется цена опциона?

Цена опциона складывается из внутренней стоимости (разница между ценой базового актива и страйком) и временной стоимости, связанной со временем до истечения. Для расчета справедливой цены применяют модели, такие как Black-Scholes-Merton, учитывающие ключевые параметры: страйк, текущую цену актива, время до экспирации, волатильность и безрисковую ставку.

Итог

Паритет пут-колл — важнейший инструмент для оценки справедливой стоимости европейских опционов, обеспечивающий связь между ценами пут и колл с одинаковыми условиями. Нарушения этого соотношения сигнализируют о возможности арбитража, однако в современных условиях такие ситуации возникают редко и требуют тщательного учета рыночных факторов.

Откройте для себя интересные темы и аналитические материалы в категории Торговля опционами и деривативами на дату 16-06-2024. Статья под заголовком "Основы паритета пут-колл: как использовать соотношение опционов для выгодной торговли" предоставляет новые идеи и практические рекомендации в области Торговля опционами и деривативами. Каждая тема тщательно проанализирована, чтобы дать читателям полезную информацию.

Тема " Основы паритета пут-колл: как использовать соотношение опционов для выгодной торговли " помогает принимать более разумные решения в категории Торговля опционами и деривативами. Все темы на нашем сайте уникальны и предлагают ценную информацию для аудитории.